Kredyt denominowany a indeksowany – te dwa pojęcia pojawiają się zazwyczaj w kontekście kredytów hipotecznych we frankach szwajcarskich. Dowiedz się, czym różnią się te dwa rodzaje zobowiązań, które z nich niesie za sobą większe ryzyko i jak uzyskać pomoc, w przypadku, gdy spłacasz pożyczkę w walucie obcej, w jednym z tych wariantów.

Czego dowiesz się z artykułu?

Kredyt indeksowany – czym jest?

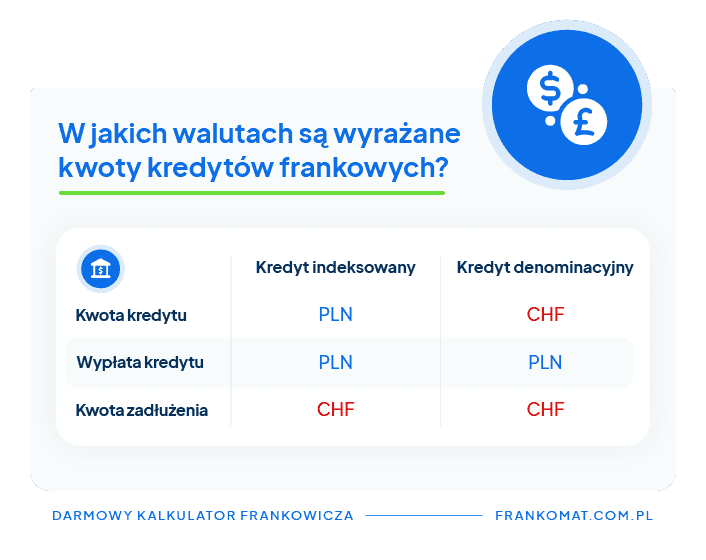

Kredyt indeksowany jest formą hipotecznego kredytu walutowego. Kredytobiorca zna wysokość kwoty, która otrzyma w ramach wypełnienia umowy kredytowej, gdyż określa się ją i wypłaca w złotówkach. Klient banku nie ponosi więc ryzyka, związanego z ewentualnym brakiem pieniędzy na sfinansowanie zakupu domu, działki czy innej nieruchomości lub gruntu.

Z racji tego, że kredyt indeksowany jest kredytem walutowym, wysokość raty i całkowita kwota do spłaty przeliczane są według bieżącego kursu (na dzień uregulowania raty kredytu).

Ryzykiem są wahania kursów, które mogą znacznie zwiększyć kwotę zobowiązania. Przeliczenie raty kredytu po wysokim kursie np. franka szwajcarskiego sprawia, że kredytobiorca jest zmuszony zapłacić o wiele więcej, niż pierwotnie zakładał.

Pomoc frankowiczom w tego rodzaju kredytach polega na sprawdzeniu po jakim kursie waluty obcej, oblicza się ratę do spłaty pożyczki.

Czym charakteryzuje się kredyt denominowany?

Kredyt denominowany również należy do grupy kredytów walutowych. Wysokość pożyczki, określona jest w umowie, w złotówkach. Jednakże obowiązującym kursem, jest ten z dnia uruchomienia kredytu, co sprawia, że kredytobiorca nie wie dokładnie, jaką kwotę otrzyma.

Wynika to z faktu, że na umowie widnieje kwota w PLN, lecz po przeliczeniu jej może się okazać, że kwota kredytu jest większa, bądź mniejsza, niż zakładał to kredytobiorca, składając wniosek o udzielenie pożyczki. Szczególnie dobrze widać to gdy pożyczka jest wypłacana transzami.

Spłata rat w kredycie denominowanym odbywa się w złotówkach, a ich wysokość, przelicza się po bieżącym kursie (na dzień spłaty raty). Sprawia to, że wysokość spłacanych rat na przestrzeni kilku miesięcy, bądź lat, może się zmieniać (kredyt denominowany jest kredytem hipotecznym, zaciągniętym na długi okres czasu).

Mimo ogromnego ryzyka, podejmowanego przez kredytobiorców, zaciągających ten rodzaj kredytu, był on jednym o wiele bardziej popularny niż kredyt indeksowany, w czasach, gdy masowo udzielano kredytów we frankach.

Coraz więcej ówczesnych pożyczkobiorców, decyduje się na złożenie pozwu wobec banku. Ma to na celu unieważnienie umowy frankowej. Jeśli wyrok sądu okaże się przychylny dla wnioskodawcy, bank może zostać zmuszony do zwrotu wpłaconych kwot, do 10 lat wstecz.

Kredyt denominowany a indeksowany – podobieństwa i różnice

Oba rodzaje kredytów są do siebie podobne, choć dzieli ich jedna, zasadnicza różnica. Kredytobiorcy, którzy zaciągnęli pożyczkę denominowaną nie wiedzą, jaką kwotę uzyskają wraz z wypłatą kapitału kredytu. Zależy ona od kursu walut, który obowiązuje w dniu uruchomienia kredytu.

Całkowitym tego przeciwieństwem jest kredyt indeksowany – w tym przypadku pożyczkobiorca od razu wie, ile pieniędzy otrzyma od banku, ponieważ kwotę kredytu określa się w złotówkach, co sprawia, że jest to mniej ryzykowne rozwiązanie.

Podobieństw jest nieco więcej – w obu przypadkach stosuje się wskaźnik SARON (wcześniej LIBOR), zamiast WIBOR, który w razem z marżą kredytu stanowi o wysokości oprocentowania kredytu.

Kolejnym podobieństwem, jest za fakt, że raty kredytu i całkowita kwota do spłaty nie są ustalone z góry i podlegają wahaniom, wynikającym z różnic kursowych. Najlepszym tego przykładem są kredyty frankowe – do momentu uwolnienia kursu franka szwajcarskiego, były one bardzo korzystne, z punktu widzenia kredytobiorcy.

Od stycznia 2015, sytuacja diametralnie się zmieniła, a większość frankowiczów musiała zmierzyć się z problemem ogromnego wzrostu rat kredytu. Centralny bank Szwajcarii przestał chronić kurs swojej waluty, co spowodowało znaczny wzrost ceny franka – z dwóch na ponad cztery złote. Spowodowało to prawie dwukrotny wzrost rat kredytu i całkowitej kwoty do spłaty.

Kredyt denominowany i indeksowany a sprawy sądowe frankowiczów

W obu przypadkach, na umowach kredytowych mogą widnieć zapisy, zwane klauzulami abuzywnymi. Są to zapisy, które z punktu widzenia prawników, są sprzeczne z obowiązującymi zasadami.

Podstawą roszczeń wobec banku, w przypadku kredytów denominowanych jest kwestia ustalania wysokości, zarówno wypłaconej kwoty kredytu, jak i całkowitej kwoty do spłaty. Coraz większa ilość pozwów przeciw bankom, możliwa jest dzięki klauzulom, które pozwalały na trudne do oceny i uznaniowo konstruowane tabele kursowe banku, na których opiera się przeliczenie kapitału i wysokości zobowiązania.

Najczęściej prowadzi to do unieważnienia umowy kredytu. W niektórych przypadkach, po wniesieniu sprawy do sądu, banki pozostawały bierne wobec roszczeń. Tego rodzaju sytuacje sprawiają, że zastosowanie znajduje teoria dwóch kondykcji (stanowiąca, że brak reakcji drugiej strony sporu, powoduje rozstrzygnięcie go na korzyść wnioskodawcy).

Kredyt indeksowany a denominowany we frankach – gdzie szukać pomocy w walce z bankiem?

Z racji tego, że około 90% spraw przeciwko bankom, które mają na celu odfrankowienie kredytu lub jego całkowite unieważnienie, jest rozstrzyganych na korzyść kredytobiorcy, sporo frankowiczów szuka pomocy prawnej.

Jeśli należysz do tego grona, sprawdź nasz kalkulator frankowicza. Dzięki niemu dowiesz się jaką kwotę za rozliczenie po unieważnieniu umowy frankowej otrzymasz, a także znajdziesz pomoc kancelarii prawnej, specjalizującej się w sprawach dotyczących kredytów bankowych w obcej walucie.

Poza pomocą prawną, związaną ze zmianą zapisów w umowie kredytu, prawnicy mogą postarać się o zawieszenie spłaty kredytu, na czas trwania procesu. Są to swego rodzaju wakacje kredytowe dla frankowiczów, ponieważ ustawa, gwarantująca możliwość skorzystania z tego rozwiązania, dotyczy tylko i wyłącznie kredytów hipotecznych, zaciągniętych i spłacanych w polskim złotym.

Podsumowanie

- Główna różnica między kredytem denominowanym a indeksowanym polega na tym, że w przypadku kredytu denominowanego kwota kredytu i raty spłaty są wyrażone w walucie denominującej, natomiast w przypadku kredytu indeksowanego kwota i rata są wyrażone w walucie obcej, a następnie przeliczane na walutę krajową.

- Kredyt denominowany jest mniej ryzykowny niż kredyt indeksowany, ponieważ kredytobiorca zna wysokość kwoty kredytu, którą otrzyma.

- W obu przypadkach raty kredytu i całkowita kwota do spłaty nie są ustalone z góry i podlegają wahaniom, wynikającym z różnic kursowych.

- W obu przypadkach na umowach kredytowych mogą widnieć zapisy, zwane klauzulami abuzywnymi, które z punktu widzenia prawników, są sprzeczne z obowiązującymi zasadami.

- Frankowicze, którzy zaciągnęli kredyt denominowany lub indeksowany, mogą szukać pomocy prawnej w celu unieważnienia umowy kredytu lub jej odfrankowienia.