TSUE wydał wyrok w głośnej sprawie C-520/21 dot. wynagrodzenia za korzystanie z kapitału. Trybunał opowiedział się po stronie konsumentów i unicestwił ostatni straszak banków. Frankowicze nigdy wcześniej nie mieli tyle do ugrania co teraz. Ruszą tłumnie do sądów?

Wyrok zbieżny z opinią Rzecznika

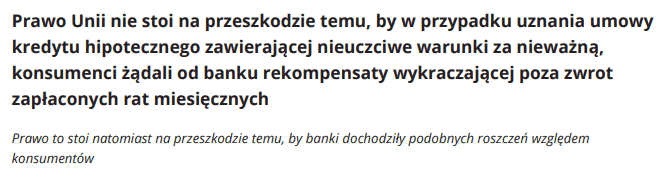

Trybunał Sprawiedliwości Unii Europejskiej, tak jak się spodziewano, wydał orzeczenie, które jest zbieżne z wydaną w lutym br. opinią Rzecznika. To oznacza, że jeśli sąd uzna umowę kredytową za nieważną z uwagi na nieuczciwe zapisy, to bank nie ma prawa domagać się od konsumenta wynagrodzenia za bezumowne korzystanie z kapitału. Co więcej, Trybunał uznał że to frankowicz może dochodzić roszczeń, które wykraczają poza zwrot wpłaconych rat.

" Ewentualne uznanie umowy kredytu hipotecznego za nieważną jest skutkiem stosowania nieuczciwych warunków przez bank. W związku z tym nie można dopuścić ani do tego, by czerpał on korzyści gospodarcze ze swojego niezgodnego z prawem zachowania, ani do tego, by otrzymał odszkodowanie za niedogodności nim wywołane" - zaznaczył unijny Trybunał.

Przypomnijmy, że przedmiotem w sprawie C-520/21 było pytanie prejudycjalne, które zadał Sąd Rejonowy Warszawa-Śródmieście w Warszawie. Generalnie w sprawie chodziło o rozliczenie stron po stwierdzeniu nieważności umowy i zastosowaniu dyrektywy 93/13/EWG. Ten akt ustawodawczy jest fundamentalny dla ochrony konsumentów w Unii Europejskiej.

Co po wyroku?

Prokonsumencki wyrok Trybunału prawdopodobnie sprawi, że na złożenie pozwu zdecyduje się wielu frankowiczów. Kredytobiorcy CHF nie ukrywali, że czekają na rozstrzygnięcie sprawy dot. właśnie wynagrodzenia za korzystanie z kapitału. Banki wielokrotnie ich straszyły, że będą się tego od nich domagać, jeśli w sądzie zapadnie wyrok unieważniający umowę frankową.

Jak już wiemy, ten straszak nie będzie już działał. Spodziewany jest zatem napływ nowych spraw frankowych. Zdaniem specjalistów dzisiejsze orzeczenie przekonana nieprzekonanych jeszcze frankowiczów do działania i walki z bankiem w sądzie. Do ugrania jest naprawdę sporo: uwolnienie się od kredytu, wykreślenie z hipoteki, uzyskanie darmowego kredytu i być może także wynagrodzenia od banku.

I chyba nie ma co już czekać na inne rozwiązanie problemu frankowego. Dodajmy to tego, że linia orzecznicza w sprawach frankowych też już jest mocno ukształtowana. Na ten moment zapada ponad 90 procent korzystnych dla konsumentów wyroków. Wystarczy wybrać dobrą kancelarię frankową, a korzystne rozstrzygnięcie jest niemal w kieszeni.

Dlaczego wyrok TSUE jest tak ważny dla frankowiczów?

Do tej pory frankowicz, który zdecydował się na rozpoczęcie procesu sądowego z bankiem, musiał mieć z tyłu głowy, że bank (w razie unieważnienia umowy kredytowej) będzie się domagał wynagrodzenia za korzystanie z kapitału.

W opinii banków, jeśli dochodzi to rozliczenia stron po unieważnieniu kredytu, to frankowicz oprócz zwrotu kapitału powinien wypłacić wynagrodzenie za korzystanie z niego przez cały okres kredytowania. Przypomnijmy, że rozliczenie odbywa się poprzez zastosowanie teorii dwóch kondykcji. To oznacza, że strony dokonują zwrotu tego, co sobie wzajemnie świadczyły. Kredytobiorca zwraca zatem otrzymany od banku kapitał, a bank wszystkie pobrane opłaty.

Ta metoda jest korzystniejsza dla kredytobiorcy, więc banki zaczęły pozywać frankowiczów, że bezumownie korzystali z ich środków przez wiele lat, domagając się przy tym stosownej rekompensaty. Niestety dla frankowiczów niektóre sądy rozważały, czy przyznać w tej kwestii rację bankom. Nie zapadł jednak dotąd żaden prawomocny wyrok. Jeśli takie wyroki byłyby prawomocne, to mogłoby dojść do takiej sytuacji, iż walczenie o unieważnienie umowy mogłoby być dla konsumentów nieopłacalne. Dzisiejszy wyrok sprawia, że frankowicze nie muszą już obawiać, że bank złoży kontrpozew.

Wyrok TSUE w sprawie C-287/22

Dziś zapadł wyrok TSUE także w innej sprawie dot. frankowiczów. Jest to także ważna kwestia dla kredytobiorców. Chodzi tutaj wnioski o zabezpieczenie, w ramach których frankowicze chcą wstrzymać spłatę rat na czas trwania procesu sądowego.

Nadal zdecydowana mniejszość sędziów decyduje się taki wniosek kredytobiorcy uwzględnić. Prawdopodobnie po wyroku to się diametralnie zmieni.